연말정산이란?

국세청에서 1년 동안 간이세액표에 따라 거둬들인 근로소득세를 연말에 다시 따져보고, 실소득보다 많은 세금을 냈으면 그만큼을 돌려주고 적게 거뒀으면 더 징수하는 절차를 말한다.

소득공제/세액공제

소득공제란?

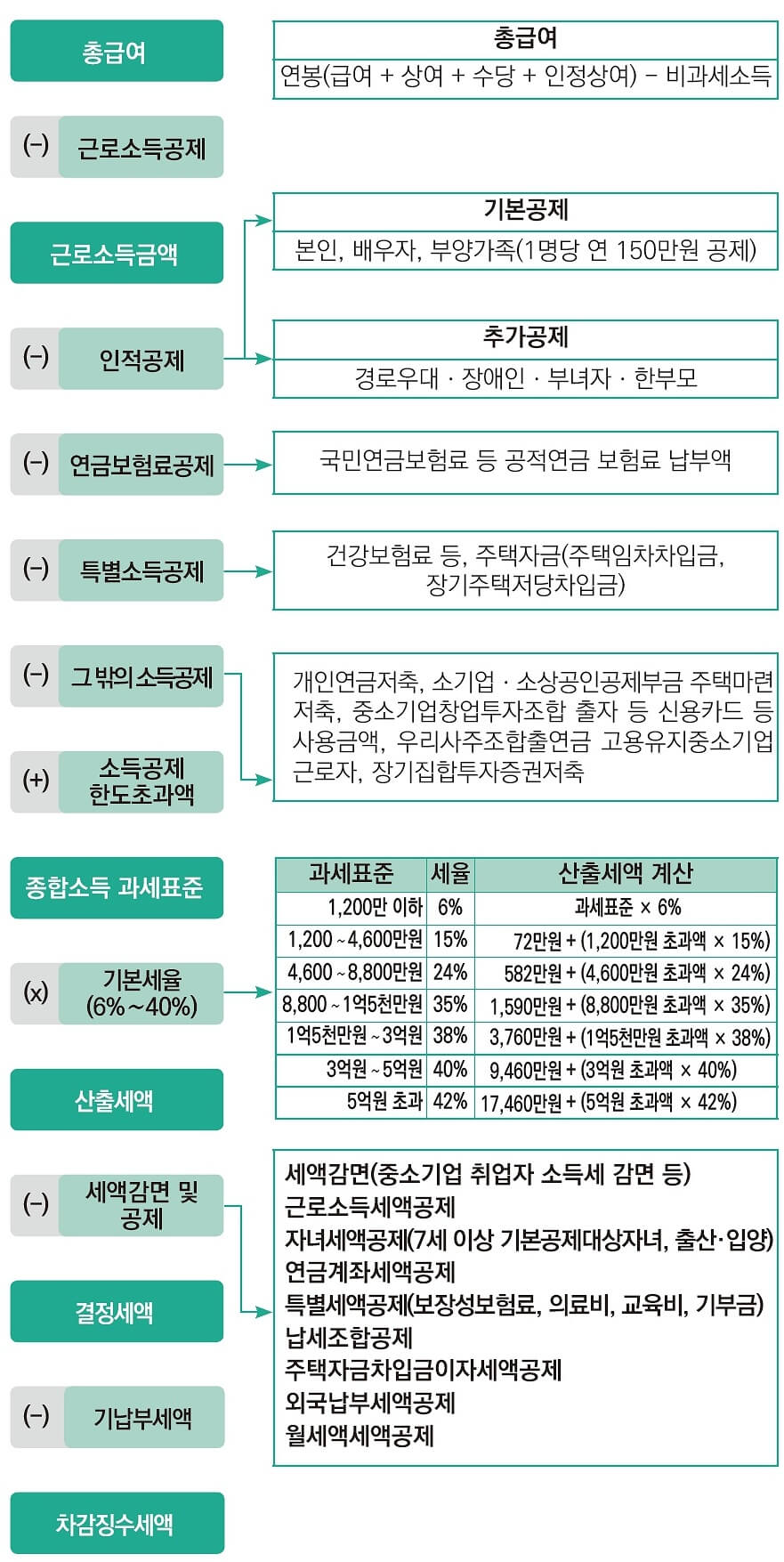

1년동안 받은 총급여에서 일정 금액을 차감해 주어 세금을 매길 때 기준이 되는 금액을 줄여주는 제도

예) 총급여 5000만원 - 소득공제액 1000만원 = 근로소득금액 4000만원에 대한 세율 적용

| 과세표준 (단위 : 만원) | 세율 | 산출세액 계산 |

| 1200 이하 | 6% | 과세표준액 × 6% |

| 1200 초과~ 4600 이하 |

15% | 72 + ( 1200 초과액 × 15% ) |

| 4600 초과~ 8800 이하 |

24% | 582 + ( 4600 초과액 × 24% ) |

| 8800 초과~ 1억5천 이하 |

35% | 1590 + ( 8800 초과액 × 35% ) |

| 1억5천 초과~ 3억원 이하 |

38% | 3760 + ( 1억5천 초과액 × 38% ) |

| 3억원 초과~ 5억원 이하 |

40% | 9460 + ( 3억원 초과액 × 40% ) |

| 5억원 초과~ | 42% | 17460 + ( 5억원 초과액 × 42% ) |

예) 4000만원에 대한 세금

1200만원까지는 세율 6% 적용 (72만) + 초과액인 2800만원은 세율 15% 적용 (420만) = 492만

그러므로 우리는 최대한 소득공제를 많이 받아서 과세표준금액을 낮추어 주는것이 중요하다.

소득공제에 항목에는 인적공제, 연금보험료공제, 특별소득공제 등이 있다.

(1) 인적공제 : 연간소득금액 합계액이 100만원 이하(근로소득만 있는 경우 총 급여 500만원)인 본인 및 부양가족 1인당 연 150만원씩 소득에서 빼준다.

※ 추가공제 : 한집에 같이 살지 않아도 되고 만70세 이상인 경우 100만원, 장애인은 200만원 추가로 공제해 준다.

(2) 연금보험료공제 : 직장에 들어가게 되면 자연스럽게 가입하게 되는 국민연금, 공무원연금, 군인연금, 사립학교 교직원연금, 사학연금 등 납부한 공적연금 보험료를 전액 공제해 준다.

(3) 특별소득공제 : 매월 급여에서 납부한 건강보험료 및 고용보험료, 주택자금, 이월기부금 등을 공제해 준다.

(4) 기타 소득공제 : 개인연금저축, 주택마련저축, 신용카드, 직불카드, 현금영수증 등

세액공제란?

위의 예)에서 계산하여 나온 세금 492만원을 산출세액이라 하는데 여기서 세액공제를 통해 한번 더 일정 금액을 차감해주는 것으로 납부해야 하는 세금 자체를 줄여주는 제도

예) 세액공제 받은 금액이 100만원일 경우 : 492만원 - 100만원 = 392만원이 우리가 최종적으로 납부해야 하는 결정세액이다.

우리가 1년 동안 월급을 받을 때 냈던 소득세 등을 기납세액이라 하는데 기납세액이 크면 환급금을 돌려받고, 결정세액이 크면 세금을 추가로 내야한다.

기납세액 > 결정세액 = 환급금 돌려줌

기납세액 < 결정세액 = 추가로 세금을 납부해야 함

아래와 같이 다양한 세액공제 혜택들이 있다.

· 세액감면 (중소기업 취업자 소득세 감면 등)

· 근로소득세액공제

· 자녀 세액공제 (7세이상 기본공제대상자녀, 출산, 입양)

· 연금계좌세액공제

· 특별세액공제 (보장성 보험료, 의료비, 교육비, 기부금)

· 납세조합공제

· 주택자금차입금이자 세액공제

· 외국납부세액공제

· 월세액세액공제

각각의 세액공제에 대해선 다음에 자세히 다뤄보도록 하겠다.